- 发布日期:2024-09-09 17:08 点击次数:229

中国银河证券股份有限公司鲁佩近期对徐工机械进行研究并发布了研究报告《徐工机械24年中报点评:业绩符合预期,提质增效和出海加速并行》,本报告对徐工机械给出买入评级,当前股价为5.99元。

徐工机械(000425) 业绩符合预期,盈利能力持续优化。24H1公司实现营收496.32亿元,同比下滑3.21%,2402实现营收255亿元,同比下滑7.04%,环比增长5.31%。主要由于行业内需表现仍旧相对疲软,且公司主动暂停了部分低毛利率产品的生产。24H1公司实现归母净利润37.06亿元,同比增长3.24%,归母净利率7.47%,同比增加0.47pct,其中24Q2实现归母净利润21.1亿元,同比增长1.89%,环比增加31.54%,归母净利率8.27%,同比增加0.72pct,环比增加1.65pct。24H1毛利率22.89%,同比增加0.03pct,其中国内毛利率21.69%,同比下滑1pct,海外毛利率24.41%,同比增加1.2pct。2402公司整体毛利率22.89%,环比持平。毛利率变动主要受部分国内产品竞争激烈所累,而受海外业务占比提升、成本优化所提振。 上方机械和海外业务占比提升。24H1公司起重/土方/混凝土等传统业务板块营收同比增速分别-15%/+7%/-3%,土方机械的占比从23年的24.3%提升至24H1的28%。新兴业务中高机和矿机营收同比增速分别-12%和-16%,主要由于行业整体需求疲软。分国内和国际看,24H1公司实现境内/境外收入277亿元/219亿元,同比增速分别-9%和+5%,国际化收入占比较23年进步提升4pct至44%。 风险管控加强,现金流稳健:表外风险散口796亿,较年初下降44亿,同比23H1末下降137亿。主要由于公司:(1)积极和金融机构合作开展风险共担业务;(2)成立风控中心专门管控应收账款;同步管理客户质量:(3)销售结构变化,海外占比提升。24H1公司信用减值损失1亿元,较23H1减少10.9亿元,主要是公司账龄结构改善,2年及以上账龄应收账款规模下降(23H1/23年末/24H1分别12.3%/12.09%/11.5%)。公司24H1经营性现金流净额17亿,同比增加1.68亿,收现比3.44%,同比增加0.44pct,现金流持续优化。 盈利预测与投资建议:挖机数据显示内销边际持续好转,大规模设备更新刺激替换需求释放,行业筑底反弹可期。公司产品覆盖全面,新业务和海外拓展顺利,改革促进提质增效,业绩增长确定性持续加强。我们预计公司2024-2026年实现归母净利润64亿元/79亿元/95亿元,对应2024-2026年PE为12/9/8倍,首次覆盖,给于“推荐”评级。 风险提示:国内宏观经济不及预期的风险,政策推进程度不及预期的风险,行业竞争加剧的风险,出口贸易争端的风险。

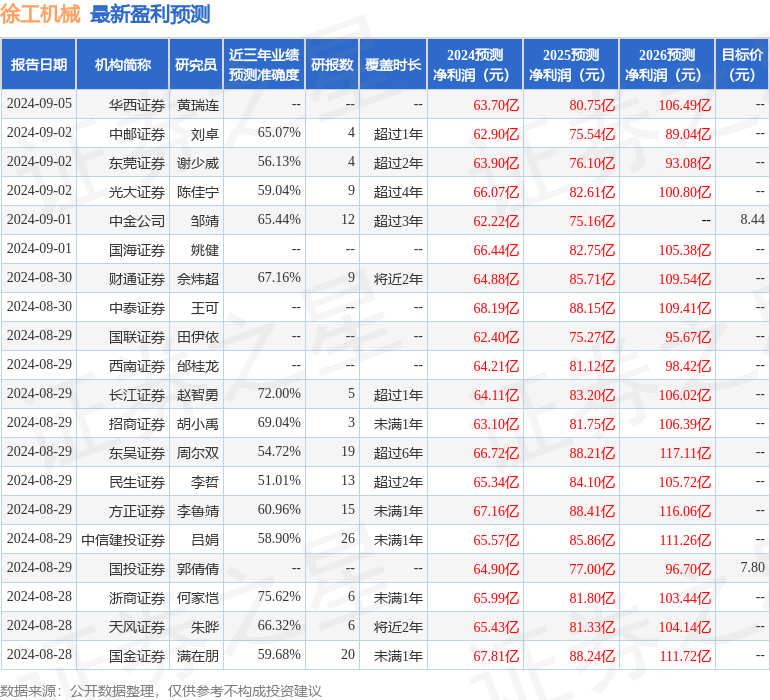

本站数据中心根据近三年发布的研报数据计算,浙商证券何家恺研究员团队对该股研究较为深入,近三年预测准确度均值为75.62%,其预测2024年度归属净利润为盈利65.99亿,根据现价换算的预测PE为11.07。

最新盈利预测明细如下:

该股最近90天内共有28家机构给出评级,买入评级23家,增持评级5家;过去90天内机构目标均价为8.16。

以上内容为本站据公开信息整理,由智能算法生成,不构成投资建议。

- 中航证券:给予神州泰岳买入评级2024-09-09

- 1951年麦克阿瑟叫嚣:向中国扔26颗原子弹!几小时后,被白宫撤职2024-07-22